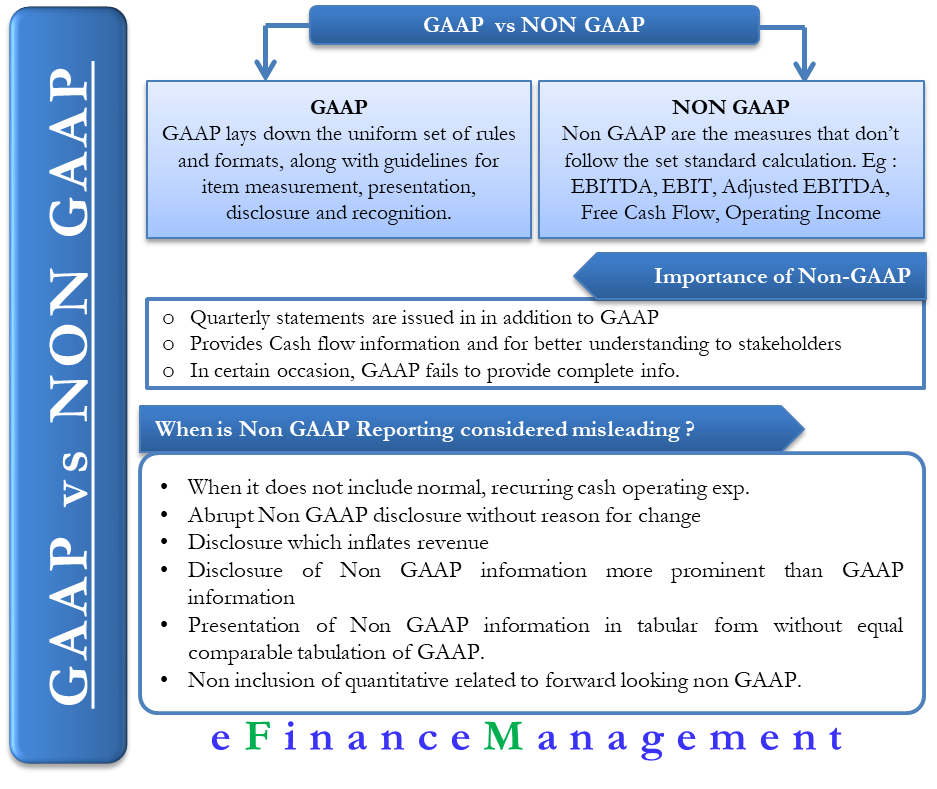

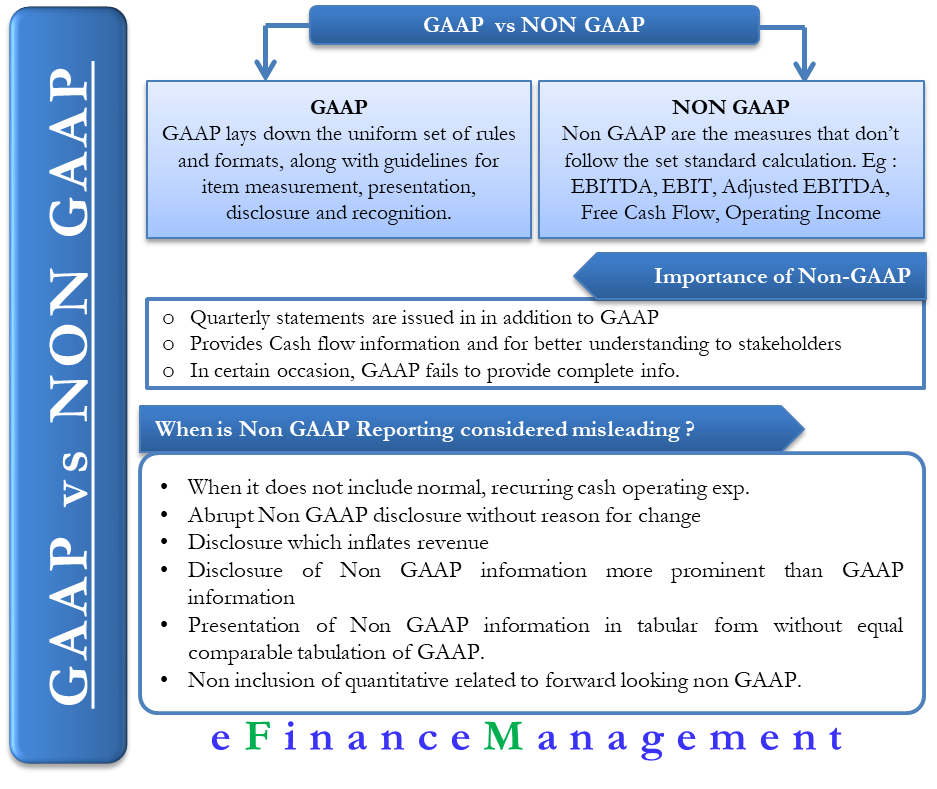

Le aziende possono adottare diversi modi per tracciare e riportare le informazioni finanziarie alle parti interessate. Mentre negli Stati Uniti, le aziende seguono il metodo di contabilità US GAAP (Generally Accepted Accounting Principles), ci sono casi in cui le aziende adottano anche standard non-GAAP per riportare le loro informazioni finanziarie. Alcune aziende, d’altra parte, preferiscono riportare il bilancio in entrambi i modi. Per capire meglio i GAAP e i non-GAAP, esaminiamo ogni metodo in dettaglio.

Cos’è il GAAP?

Come richiesto dalla SEC (Securities Exchange Commission), le aziende devono seguire il metodo di contabilità GAAP per la coerenza nel reporting. I GAAP stabiliscono un insieme uniforme di regole e formati, insieme alle linee guida per la misurazione delle voci, la presentazione, la divulgazione e il riconoscimento. Questi sono gli standard minimi che le aziende devono includere nei loro rapporti finanziari. I rapporti GAAP sono in linea con i requisiti delle agenzie statali e federali.

Se una società desidera, può aggiungere informazioni supplementari, come i rapporti non-GAAP, per avere maggiori informazioni. Questo, a sua volta, aiuta analisti, azionisti e altre parti interessate a conoscere la vera salute finanziaria dell’azienda.

Che cos’è il non-GAAP?

Non esiste una definizione specifica di non-GAAP. Si riferisce generalmente a qualsiasi metodo contabile che non è GAAP, cioè misure che non seguono il calcolo standard stabilito. Si può anche chiamare non-GAAP come guadagni aggiustati.

Le aziende possono riportare cifre contabili non-GAAP, purché le classifichino come non-GAAP. Inoltre, devono offrire una riconciliazione tra i risultati rettificati e quelli regolari o possiamo dire spiegare la differenza tra i dati GAAP e non-GAAP.

Una delle misure non-GAAP più popolari è il guadagno prima di interessi, tasse, svalutazione e ammortamento (EBITDA). Attraverso l’EBITDA, gli analisti capiscono la performance operativa dell’azienda, al netto delle decisioni fiscali, finanziarie e contabili dell’organizzazione.

L’EBITDA è calcolato come – EBIT +Depreciation +Amortization.

Con l’EBITDA, l’azienda aggiunge al reddito operativo dell’azienda le spese non-cash come il deprezzamento e l’ammortamento. Gli analisti, quindi, ottengono un quadro chiaro delle decisioni operative prese dall’azienda escludendo l’impatto delle decisioni non operative, come gli interessi passivi, i fattori esterni e le aliquote fiscali.

Come da linee guida della SEC, le aziende devono riconciliare le loro misure non-GAAP alla misura finanziaria GAAP più vicina. Per esempio, un’azienda che vuole riportare l’EBITDA nel suo bilancio dovrebbe anche fornire la riconciliazione per riportare i suoi guadagni netti secondo i GAAP.

Perché le aziende usano i Non-GAAP?

Oltre ai GAAP, la maggior parte delle aziende pubbliche riportano anche i loro regolari numeri finanziari trimestrali nel formato non-GAAP. Lo fanno principalmente per fornire informazioni sul flusso di cassa in un modo migliore o per dare una migliore comprensione dei loro risultati finanziari agli investitori. Per esempio, alcune aziende preferiscono il reporting non-GAAP per mostrare la redditività e il flusso di cassa dopo aver escluso alcune spese di grande entità.

Il reporting non-GAAP ha un posto significativo perché, in certe occasioni, il reporting GAAP non riesce a dare un quadro chiaro delle operazioni di un business. Per esempio, le cifre non-GAAP non includono le spese irregolari e non-cash. Queste spese potrebbero riguardare aggiustamenti di bilancio una tantum, acquisizioni, ristrutturazioni e così via. Escludendo queste spese non ricorrenti, si appianano gli alti e bassi estremi nei guadagni. E questo dà una migliore comprensione del business.

Misure non-GAAP comunemente usate

Oltre all’EBITDA, anche i guadagni in contanti, il reddito operativo rettificato, l’EPS rettificato e altro rientrano nei guadagni non-GAAP. Inoltre, alcune misure non-GAAP sono popolari in settori specifici. Per esempio, le società immobiliari preferiscono mostrare voci non-GAAP come i fondi dalle operazioni (FFO) nei loro rapporti finanziari per una migliore comprensione dei profitti e della liquidità disponibile. Di seguito ci sono le misure popolari non-GAAP;

EBIT – Earnings before interest and tax.

EBITDA – Earnings before interest, tax depreciation and amortization.

Adjusted EBITDA – è l’EBITDA senza includere il costo della compensazione basata sulle azioni e le spese non-cash relative all’acquisizione in passato.

Free Cash Flow – flusso di cassa dopo aver dedotto il reinvestimento in capitale d’esercizio e le spese in conto capitale.

Operating Earnings Per Share – le aziende lo calcolano dividendo il reddito operativo per il numero di azioni in circolazione in un periodo contabile ponderato nel tempo. Alcuni analisti credono che questa misura dia una visione migliore del tasso di esecuzione dei guadagni correnti.

Reddito operativo – per calcolarlo, l’azienda deduce le spese e le entrate non ricorrenti dai guadagni delle operazioni principali dell’azienda. Le spese non ricorrenti potrebbero includere attività immateriali, oneri di riparazione, svalutazione e ristrutturazione.

Quando il reporting non-GAAP è considerato fuorviante?

Secondo le linee guida stabilite dalla Securities and Exchange Commission (SEC), le misure non-GAAP sono ammissibili solo se la società di reporting le dettaglia in modo appropriato. La SEC nelle sue interpretazioni aggiornate di conformità e divulgazione dice che una misura non-GAAP può essere considerata fuorviante se;

- Non include le normali e ricorrenti spese operative in contanti che sono significative per la gestione del business.

- Se una società divulga la misura non-GAAP bruscamente tra i periodi senza una presentazione appropriata e le ragioni del cambiamento, allora potrebbe essere fuorviante.

- Qualsiasi divulgazione che gonfia il riconoscimento delle entrate non è accettabile, e quindi, una società non può presentarla pubblicamente.

- Se una società divulga le misure non-GAAP in modo più prominente della misura GAAP, allora la società non deve depositarla.

- Se un’organizzazione presenta la misura finanziaria non-GAAP in forma tabellare senza una rappresentazione tabellare altrettanto prominente o l’inclusione delle misure GAAP comparabili, allora la misura non-GAAP non è accettabile.

- Non includere la riconciliazione quantitativa relativa a una misura non-GAAP prospettica è anche considerata fuorviante dalla SEC.

GAAP vs non-GAAP – Qual è meglio?

La spiegazione di cui sopra chiarisce che la più grande differenza tra GAAP vs Non-GAAP è che il primo è lo standard industriale. E che il suo obiettivo è quello di fornire un quadro chiaro di come il business sta operando da un punto di vista finanziario. I rapporti Non-GAAP, d’altra parte, si discostano dagli standard stabiliti e fanno aggiustamenti per dare informazioni accurate sulle operazioni dell’azienda.

Anche se i GAAP sono il modello contabile preferito, ci sono stati numerosi studi accademici e professionali che sostengono l’importanza dei rapporti non-GAAP. Affidarsi ad una sola misura può non dare un quadro accurato della salute finanziaria dell’azienda. Perciò, se un investitore segue i dati non-GAAP, deve anche studiare perché sono diversi dai dati GAAP.1-3